【楽天経済圏の始め方】初心者も年間6万ポイント貯まる方法を分かりやすく解説

まずは結論から、、

2024年4月更新時点においても、普段の生活で使っているサービスを楽天で揃えるとお得に感じています。

- 携帯電話 ⇒ 楽天モバイル

- 証券口座 ⇒ 楽天証券

- 銀行口座 ⇒ 楽天銀行

- クレジットカード ⇒ 楽天カード

- ネットでの買い物 ⇒ 楽天市場

- 実店舗での買い物 ⇒ 楽天ペイ

シラタキ家は、夫婦で5年間楽天のグループサービスを活用し続けています。

結婚したのが5年前なので、楽天とのお付き合いと同期間です(笑)

- サービスが「無料」または「低コスト」

- サービス品質が担保されている

- SPUで楽天市場がお得になる

- ふるさと納税の寄付までお得になる

- 獲得したポイントをあらゆる場面で使える

- 結果的に平均点以上のポイ活になる

この理由は、シラタキ家が楽天経済圏へ乗り換え始めた5年前と今も変わりません。

各サービスで様々なお得メリットを打ち出していますが、私が実際に利用してみて、お得と感じたポイントのみを抜粋してざざっと紹介します。

詳細は各サービスの公式サイトでご確認ください。

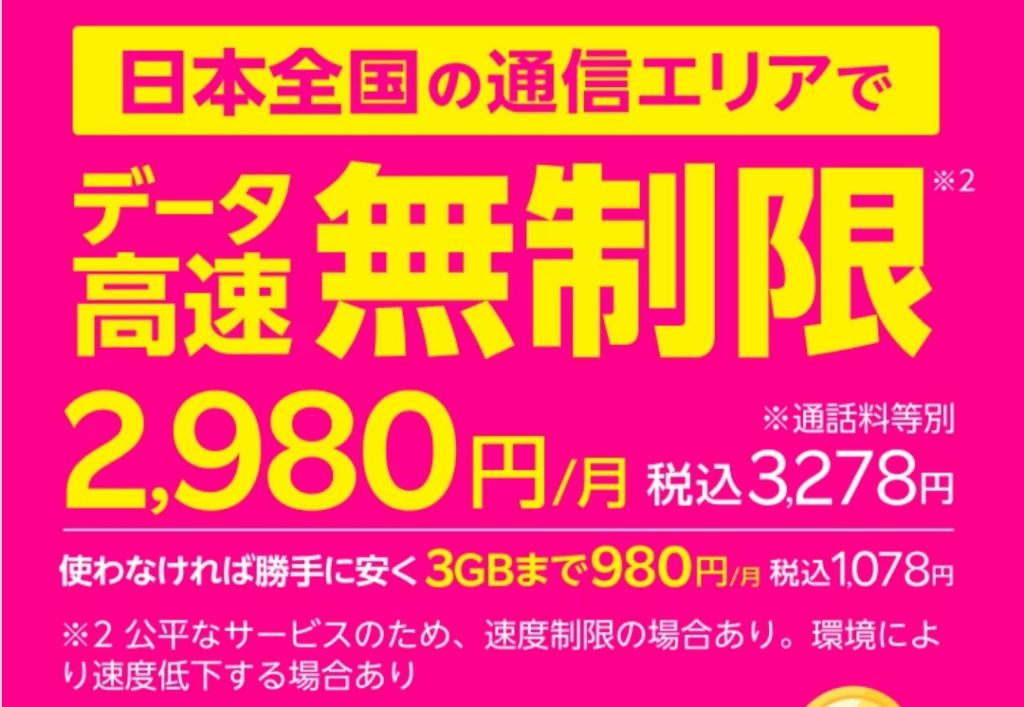

- データ高速無制限で3,278円

(家族割引で3,168円!) - データ利用量が少なかった月は安くなる

(3GBまでなら家族割引で最安968円!) - アプリを利用すると国内通話無料

- SPU+4倍(楽天市場ポイント還元+4%)

- 信託報酬手数料最安のファンドを買える

- 楽天カードで投資信託を積立できる

- 楽天キャッシュで投資信託を積立できる

- 楽天ポイントで投資ができる

- SPU+最大1倍

- コンビニATM利用可能

- 最大月7回までATM手数料0円

- 最大月3回まで他行振込手数料0円

- 取引で楽天ポイントが貯まる

- SPU+最大0.5倍

- 基本還元率1%

- 年会費永年無料

- 利用代金をポイントで支払える

- 2枚目のカードを持てる

(私用と事業用とで使い分けできる) - SPU+2倍

- SPUでお得に買える

- 対応店は税込3,980円以上で送料無料

- 買い回り等のキャンペーンが豊富

- お得にふるさと納税の寄付ができる

- 楽天キャッシュでの支払いで1%還元

- ポイント払いでも1%還元

- 期間限定ポイントも使える

- ポイントカード代わりに使える

- 税金や保険料の支払いに使える

以上のサービスは、おすすめのスタンスです。

既に楽天経済圏を熟知している人にとっては、つまらない内容だったかもしれません。

「楽天経済圏の歩き方」で紹介するポイ活は、年間数十万のポイント獲得やSPU最大化を目指したものではありません。

また、楽天ポイントせどりを薦めるものでもありません。

- アレコレ調べなくて済む

- 大変なのはサービスを乗り換える最初だけ

- あとは僅かな手間で無理なく続けられる

- 平均点以上の倹約に繋がる

再現性が高い年間6万ポイント貯まる(使える)ポイ活を紹介できたらと考えています。

ページの最後では、年間6万ポイントの内訳モデルを紹介しています。

お時間がある方は、最後までお読みいただけると嬉しいです。

「楽天経済圏の歩き方」では、楽天経済圏の最新トレンドを取り入れつつ

- 初心者には分かりやすく

- 住人には新たな気付きや考えを与えられ

- みんなのポイ活疲れをほぐせるような

情報発信を心掛けたいと考えています。

読者のみなさんのコメントが更新の励みです!

- この活用法がおすすめだよ!

- シラタキだったらどう考える?

などなど、お気軽にコメントをお寄せください。

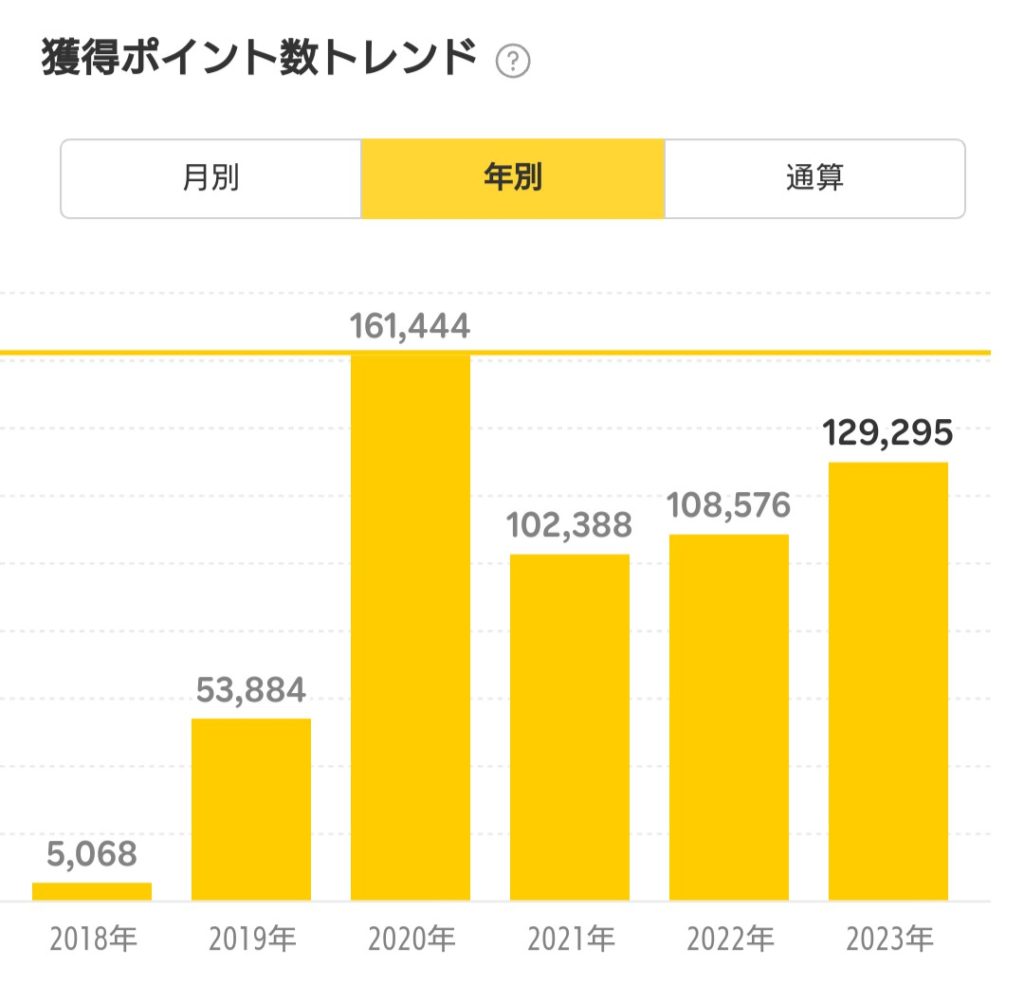

【筆者紹介】楽天経済圏の住人、シラタキです。

2024年4月現在

- 楽天経済圏滞在歴:5年

- ポイント獲得通算:約60万ポイント

- 年間10万ポイント:4年連続

- SPU:10.8倍

ポイント獲得量の最大化を目指さず、仕組みで無理なく続けられるSPU攻略&楽天ポイント活用を得意としています。

楽天で始めた倹約と投資をきっかけに、貯金ゼロから5年間でアッパーマス層へ。

これから楽天経済圏で倹約してみたい初心者や、ポイ活に疲れてしまった住人におすすめの「楽天経済圏の歩き方」を公開中。

案内人(ブログの筆者)紹介

初めて「楽天経済圏の歩き方」を訪れた方、はじめまして。

楽天経済圏の住人で、本ブログの案内人の「シラタキ」です。

私はいわゆる「50万ポイントゲッター」です。

前記通り、結婚5年目。

4歳と2歳の子供がいる4人家族です。

妻も楽天カードや楽天モバイル等の楽天経済圏のサービスを利用。

2人の子供の証券口座も楽天証券という、一家で楽天経済圏の住人です。

そもそも、5年前に楽天経済圏へ乗り換えたのは、結婚が契機。

当時、平均的な年収で貯金がほぼゼロだった私は、本気で家計を見直して倹約しないとという思いに駆られていました。

生まれてくる子供に学費すら払ってあげられない。。

そんな事態を回避すべく、携帯電話をドコモから楽天モバイル(当時はMVNO)へ乗り換えたことが最初の一歩でした。

その後、振込手数料やATMに並ぶ時間を嫌気して、三菱UFJ銀行から楽天銀行へ。

楽天カードでの投資信託積立サービスが始まったのをきっかけに、楽天証券に口座を開設。

意識しないうちに上がっていたSPUでお得になるから、amazonから楽天市場へと経済圏への移住が進みました。

一時期、サービスの改悪を嫌って、楽天カードのメイン利用を控えたことがあったものの、また戻ってきているという状況です(妻はあまりこだわりが無いため経済圏に定住しています)

これまでの5年間で様々なポイ活に手を出してきましたが、最もスマートで居心地が良いと感じたのが「楽天経済圏にまとめること」でした。

ポイ活を始めた当初はお金を節約できれば良いという考えでしたが、子供を授かり家庭を持ったことでポイ活に時間をかけ過ぎたくないという思いが強まりました。

そもそも仕事や家事で忙しいし、家族との時間、健康管理のための睡眠時間やジム通いの時間、資格を取得するための勉強時間、こうしてブログ記事を執筆する時間も欲しい。

これらの時間を作るには仕組みで倹約することが必要でした。

楽天経済圏とは?

楽天経済圏は、ECの楽天市場、クレジットカードの楽天カードをはじめ、楽天グループが提供しているサービス群で形成されている経済圏のこと。

複数の楽天サービスを利用し、その消費活動の中で得られた楽天ポイントを他の楽天サービスで使用することで、一種の経済循環ができる仕組みです。

また「楽天経済圏を攻略する」とは、楽天サービスを一定の条件で利用することで、よりお得になることを狙った方法を差します。

楽天市場のポイント還元率が高まる「SPU(スーパーポイントアッププログラム)」や、楽天モバイルと楽天カードのコラボキャンペーンなどが該当します。

こうした楽天サービスを使う程お得に生活できることを目指して、これまで利用していた楽天以外のサービスから楽天サービスへ次々に切り替えていくことを「楽天経済圏へ移行する」とも言います。

ここで言う楽天サービスとは(楽天市場を除くと)主にSPUを対象としたものを指します。

2024年4月現在、以下の全14サービス。

- 楽天モバイル

- 楽天モバイルキャリア決済

- Rakuten Turbo/楽天ひかり

- 楽天カード

- 楽天銀行

- 楽天証券

- 楽天ウォレット

- 楽天トラベル

- 楽天ブックス

- 楽天Kobo

- Rakuten Pasha

- Rakuten Fasion アプリ

- 楽天ビューティ

- 楽天でんき [New!]

攻略の全体像

普段の生活を送っている中で、無意識のうちに自然と、ポイントが貯まり、消化し切れている状態を目指します。

楽天経済圏を下記3ステップで攻略していきます。

- 楽天サービスへ乗り換える

- SPUの達成条件をクリアする

- 楽天市場でまとめ買いする

これらを、いかに

- 自身のライフスタイルに合わせて

- 無理なく継続できるかたちで

- 仕組化して

取り入れるかがポイントです。

攻略をおすすめするSPU

以下のSPU攻略は万人におすすめできるのでは?と考えています。

個々のサービス自体のお得さはもちろん、

- 便利さ:他のサービスとの連携が優秀

- 手軽さ:SPU攻略に時間を要しない

の観点も加えて選びました。

- 楽天会員:1倍

- 楽天モバイル:+4倍

- 楽天モバイルキャリア決済:+2倍※

- 楽天カード 通常分:+1倍

- 楽天カード 特典分:+1倍

- 楽天銀行+楽天カード:+0.5倍

- 楽天証券 投資信託:+0.5倍

- 楽天ブックス:+0.5倍※

- 楽天Kobo:+0.5倍※

合計+11倍

※は楽天スーパーセール開催月のみ達成したいSPU

フリーランスのシラタキの場合、

給与振込が無いため「楽天銀行+楽天カード」のSPUが0.2倍マイナス。

合計+10.8倍です。

これらの他に

- 自宅に他社の光回線を導入している人は「楽天ひかり」

- 電気料金が他社よりお得な人は「楽天でんき」

- 毎月のように旅行をしている人は「楽天トラベル」

- もともと通っている美容室が加盟店の人は「楽天ビューティ」

を加える等、アレンジしても良いです。

シラタキ家の場合、光回線は「NURO 光 for マンション」を使用しています。

同マンション内の利用人数が多い程割り引かれる料金体系で、格安で利用できるためです。

月額2,090円は、さすがにSPUを加味した「楽天ひかり」でもお得さで敵いませんでした。

仮にマンションに「NURO 光 for マンション」が導入されていなければ「楽天ひかり」にすると思います(前のマンションでは「楽天ひかり」を利用していました)

電気は、HTBエナジー。

電気料金を試算した結果、シラタキ家の電気使用量においては、ポイントを加味したとしても楽天でんきよりHTBエナジーの方がお得でした。

以降は、冒頭で紹介した「シラタキが活用をおすすめする楽天のサービス」について、それぞれの利用法を紹介します。

これらの実践でSPU+11倍の達成も可能です!

楽天モバイル

- データ高速無制限で3,278円

(家族割引で3,168円!) - データ利用量が少なかった月は安くなる

(3GBまでなら家族割引で最安968円!) - アプリを利用すると国内通話無料

- SPU+4倍(楽天市場ポイント還元+4%)

楽天モバイル「最強プラン」へ乗り換え

特にコツと言うものはありません。

楽天モバイル「最強プラン」へ乗り換えるだけ。

シラタキ家の場合、

月20GBに到達したことが無くて、、

結果的に毎月2,181円で済んでいます(妻も同じ)

楽天モバイルキャリア決済を利用

お持ちのスマホがAndroidなら、アプリ購入やアプリ内課金で楽天モバイルキャリア決済がお得です。

- いつでも1%還元

- 月2,000円以上の決済でSPU+2倍

なので、お得にアプリを利用できる上、楽天市場での買い物もお得になります。

楽天モバイルキャリア決済は、一度設定してしまえばあとは操作不要。

楽天スーパーセール開催月(3月・6月・9月・12月)に楽天モバイル+楽天モバイルキャリア決済のSPU+6倍を達成可能です。

シラタキの場合、

下記サービスを楽天モバイルキャリア決済で支払い。

毎月、SPU+2倍を達成しています。

楽天スーパーセール開催月(3月・6月・9月・12月)に、下記サービスを楽天モバイルキャリア決済で年払い。

SPUを達成した状態で買いまわり(まとめ買い)できるようにしています。

- Google One 100GB:年2,500円

- 1password:年4,560円

- YouTube Premium:年12,800円

- 家計簿マネーフォワードME:年5,500円

楽天モバイルキャリア決済のSPUに関係なく使い続けるサービスのため、少しでもお得な年払いにしました。

以前は、月払いで毎月2,000円を達成していました。

- YouTube Premium:月1,280円

- 家計簿マネーフォワードME:月500円

- 家族アルバムみてね:月480円

合計 月2,260円

YouTube Premiumや家計簿マネーフォワードMEは時短にもなっておすすめです!

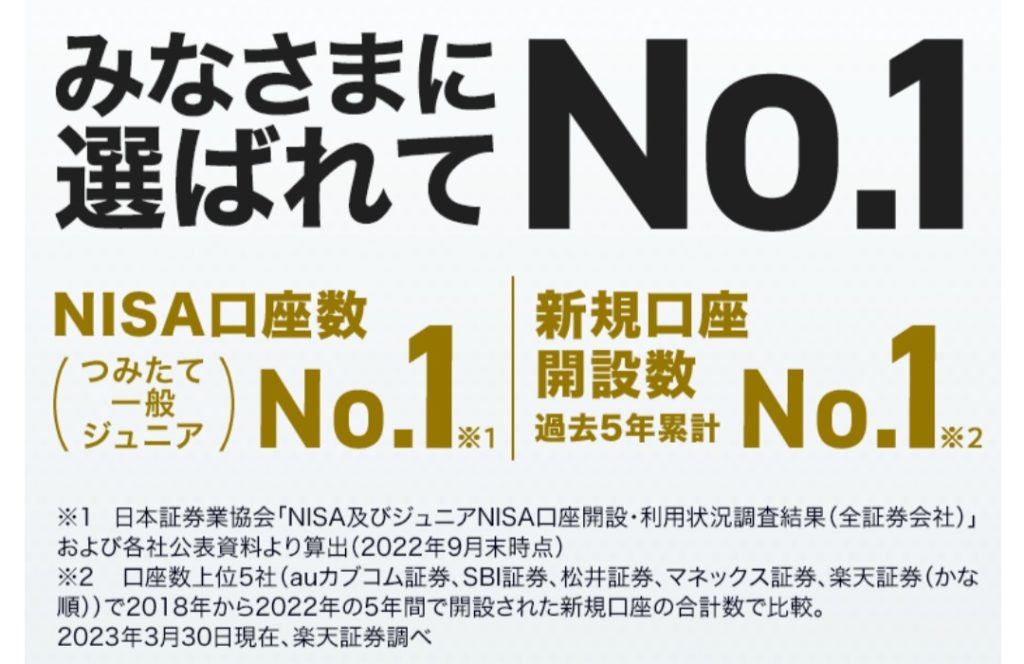

楽天証券

- 信託報酬手数料最安のファンドを買える

- 楽天カードで投資信託を積立できる

- 楽天キャッシュで投資信託を積立できる

- 楽天ポイントで投資ができる

- SPU+最大1倍

投資信託のキャッシュレス積立を活用

- 楽天カード分:積立時0.5%

- 楽天キャッシュ分:チャージ時0.5%

の利用をおすすめします。

楽天カードで月10万円と楽天キャッシュで月5万円の合計月15万円まで積立可能です。

もちろん2024年からの新NISAにも対応。

購入する商品次第では、つみたて投資枠の年間120万円をキャッシュレス積立に充てることも可能です。

また、月合計3万円以上の積立であればSPU+0.5倍の条件を1つクリア可能です。

- 月合計30,000円以上の投資信託購入

- 「1.」で1ポイント以上のポイント利用

- 楽天ポイントコースのマネーブリッジを設定

楽天証券メイン利用の妻の場合、

楽天カードで5万円と

楽天キャッシュで5万円を積み立て、

月合計500ポイントを獲得しています。

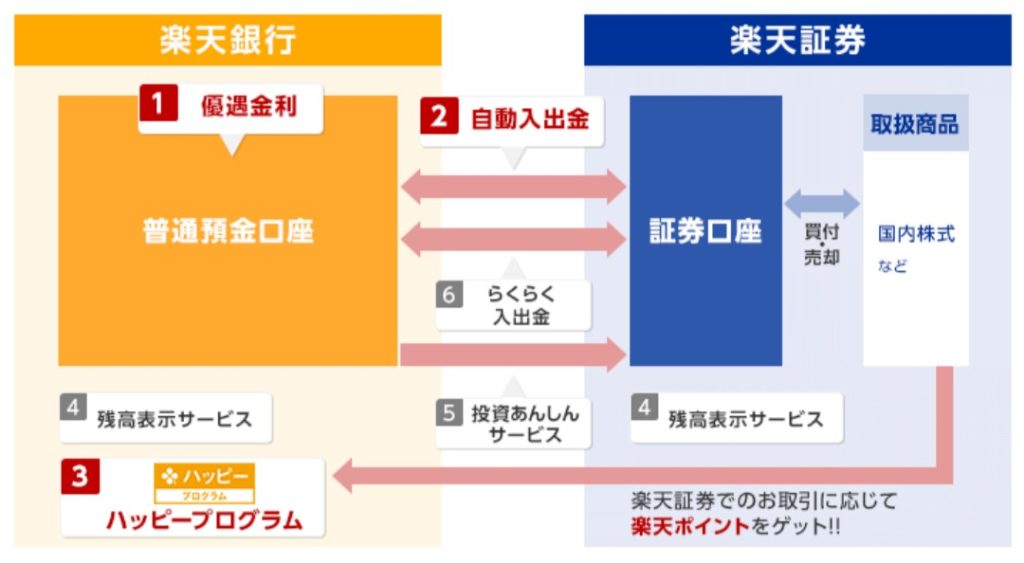

楽天ポイントコースとマネーブリッジ設定

楽天証券には「楽天ポイントコース」と「楽天証券ポイントコース」とがあります。

使い勝手の良い「楽天ポイントコース」を忘れずに設定しましょう。

楽天銀行を開設している人は、楽天銀行連携サービス「マネーブリッジ」の設定も。

- 証券口座と楽天銀行の普通預金口座間での自動入出金

- 楽天銀行の優遇金利

- 楽天証券の取引に応じたポイント獲得(ハッピープログラム)

また、SPU+0.5倍の条件をさらに1つクリア可能です。

ポイント投資する

投資信託の積立設定時に「1ポイント」だけポイント利用(ポイント投資)するのがおすすめ。

「1ポイント」だけの理由は、ポイント投資で使える通常ポイントは、楽天カードの利用代金支払いに充当する方がお得なため。

これで月々の投資信託の積立で、資産形成もSPU達成も可能です。

積み立てる投資信託を変更しない限り、一度設定してしまうと自動です。

投資はあくまで資産形成が目的。

目先のポイ活目当てに投資するのは本末転倒ですが、楽天証券は投資と倹約の両立を叶えてくれるサービスです。

楽天銀行

- コンビニATM利用可能

- 最大月7回までATM手数料0円

- 最大月3回まで他行振込手数料0円

- 取引で楽天ポイントが貯まる

- SPU+最大0.5倍

残高100万円を預金する

楽天銀行の優遇プログラム「ハッピープログラム」

5つの会員ステージが設けられていて、それぞれのステージに応じた優遇が得られます。

おすすめしたい会員ステージが上から2番目の「VIP」

残高100万円以上、または取引20件以上が達成条件です。

毎月25日時点で残高100万円以上があればOK。

- ATM手数料無料:5回/月

- 他行振込手数料無料:3回/月

- 楽天ポイント獲得倍率:3倍

一般的な家庭なら月5回のATM利用、月3回の他行振込で十分でしょう。

この残高100万円は単なる余剰資金としての扱いではなく、病気や事故等の万一の事態に備える「生活防衛資金」に充てるのがおすすめです。

家計が破綻して、借金したり投資中の資産を取り崩したりするリスクを軽減できるでしょう。

シラタキは、生活防衛資金以外は投資しておきたい考え。

楽天銀行に普通預金100万円だけを残し、残りは証券口座で運用しています。

妻は貯め込んでます笑(同様にVIPを達成しています)

楽天カード利用代金の引落口座にする

楽天カードの引落口座設定後、実際に引き落としがあるとSPU+0.3倍です。

楽天カードを使って、

- 楽天証券での投資信託クレジットカード積立

- 公共料金等のクレジットカード支払い

があると自動的に毎月達成可能です。

給与の受取口座にする

給与の受取口座設定後、実際に引き落としがあるとSPU+0.2倍です。

会社を辞めない限り自動的に毎月達成可能です。

前記通り、

シラタキは、フリーランスのため給与受取がありません。

+0.2倍分のSPUは諦めています。

楽天カード

- 基本還元率1%

- 年会費永年無料

- 利用代金をポイントで支払える

- 2枚目のカードを持てる

(私用と事業用とで使い分けできる) - SPU+2倍

支払い方法を楽天カードに一本化する

下記楽天のグループサービスの支払いに楽天カードを使います。

- 楽天市場の購入代金支払い

- 楽天モバイルの月額料金支払い

- 楽天証券の投資信託積立

- 楽天キャッシュのチャージ

基本、一度設定すればOK。

普段の買い物、サービス利用で楽天ポイントが貯まっていきます。

さらに、楽天サービス以外の支払いも楽天カード一本にまとめてしまうことをおすすめします。

管理がとにかく楽になります。

楽天カードの基本還元率は1%※

ここではポイント還元率を求め過ぎないことをおすすめします。

※サービス(支払先)によってはポイント付与無し or 0.2% or 0.5%

利用代金をポイントで支払う

楽天ポイントのうち通常ポイントは、楽天カードの利用代金の支払いに充当できます。

保有している通常ポイントを全額使い切ることをおすすめします。

シラタキも妻も、

- 楽天証券のポイント投資分のポイントが差し引かれた後

- 楽天カードの「ポイントで支払いサービス」の受付開始後

の毎月15日にポイントでの支払い設定をしています。

必要に応じて2枚目を作る

楽天カードは1人で2枚所有することができます。

2枚目も永年無料。

もちろん1枚目と同様に楽天ポイントが貯まります。

クレジットカードを2枚持っても他社のポイントへ分散しないのは嬉しい。

クレジットカードが複数枚必要なシーンにおいて重宝します。

シラタキは「私用」と「事業用」の使い分けで楽天カードを2枚保有しています。

事業用の楽天カードは、電気代等の確定申告時に家事按分する料金の支払いにも充てています。

2枚目の楽天カードを発行して、楽天ポイントがさらに貯まりやすくなりました。

楽天市場

- SPUでお得に買える

- 対応店は税込3,980円以上で送料無料

- 買い回り等のキャンペーンが豊富

- お得にふるさと納税の寄付ができる

楽天スーパーセールでまとめ買い

3ヶ月に1度(3月、6月、9月、12月)楽天スーパーセールが開催されます。

購入する店舗数が増えるとポイント還元率が高まる買い回りキャンペーンはもちろん、クーポン発行や店舗独自のポイントアップが増えるタイミング。

楽天市場で最もお得にお買い物ができるイベントではないでしょうか。

買いたいものをブックマークしておいて、楽天スーパーセールでまとめて購入することをおすすめします。

期間を置くことで、ブックマークした商品が本当に欲しいものか冷静に見定めることができます。

また、いろいろ見過ぎることによる衝動買いも防ぐことができます。

シラタキの場合は、

- ふるさと納税

- 楽天ブックスで3,000円分(書籍)

- 楽天Koboで3,000円分(電子書籍)

を含む、10店舗で購入する商品を予めブックマークしています。

もちろん同じ商品なら送料を含めて最安値を探しておきます。

衝動買いや時間の消耗を避けるため、事前にブックマークしている商品以外は購入しません。

購入日は「0と5が付く日」

1回の買い回りあたり5万円~7万円程度です。

シラタキ家がまとめ買い(リピート)している定番商品例

- 1日分の野菜 1L 6本×3ケース 18本 屋根型キャップ付容器 伊藤園

- matsukiyo LAB アミノ4000 64袋

- matsukiyo ハトムギ保湿ジェル 200g

- 松屋 牛めしの具 プレミアム仕様30食

- マルコメ お徳用 フリーズドライ 顆粒 料亭の味 減塩アソート 10食×3パック

- モンダミン マウスウォッシュ プレミアムケア 1300ml×2本入

- 花王 クイックルワイパー 立体吸着ウエットシート 香りが残らないタイプ 32枚

商品リンクは「楽天ROOM」で紹介しています。

楽天ふるさと納税で寄付

楽天市場の楽天ふるさと納税では

- 寄付額に応じたポイントが貯まる

- 買い回りの対象になる

のでお得です。

ふるさと納税の寄付は高額なため、まとめ買い時のポイント獲得量が増えやすくなります。

シラタキの場合は、

楽天スーパーセルで必ずと言って良い程ふるさと納税の寄付をしています。

選んだ返礼品の多くはプロテインです笑

楽天ペイ

- チャージ残高払いで最大1.5%還元

- ポイント払いでも1%還元

- 期間限定ポイントも使える

- ポイントカード代わりに使える

- 税金や保険料の支払いに使える

期間限定ポイントを失効前に使い切る

楽天経済圏を利用していると貯まってくるのが期間限定ポイント。

楽天ペイが使える街での買い物で失効する前に使い切ってしまうことをおすすめします。

楽天ペイアプリ上で「期間限定ポイントのみを使う」といった設定ができないため、期間限定ポイントで全額支払えない場合は消化を次回に持ち越します。

シラタキの場合、

期間限定ポイントを、全額、楽天ペイで消化しています。

期間限定ポイントが多少残っていても、失効しなければOKという軽いスタンスです。

税金や保険料を支払う

これは自営業の人のみが対象になるかと思います。

楽天ペイの請求書払いを使うと

- 住民税(地方自治体による)

- 国民年金保険料

- 国民健康保険料

の支払いが可能です。

支払元は楽天キャシュのみ。

楽天カードから楽天キャッシュへのチャージで0.5%のポイント還元が得られます。

キャッシュレス決済では税金や保険料の支払い時はポイント還元が無いケースがほとんど。

税金の支払いはポイント還元対象だけど、保険料は対象外といったケースも。

楽天キャッシュのチャージ時にポイント還元されるため、楽天ペイが確実です。

前納でお得になる場合は前納のクレジットカード払いを利用。

それ以外は請求書から楽天ペイ(楽天キャッシュ)で支払っています。

ちなみに、私が税金と保険料を楽天ペイで支払うのは今年から。

実際に私がそうだったように、請求書払いが無かったとしても年間6万ポイントは十分に射程圏内です!

楽天経済圏からの乗り換え先は?

楽天経済圏の他に

- PayPay経済圏

- ドコモ経済圏

- au経済圏

- イオン経済圏

等がありますが、2024年1月時点で倹約&投資観点ではイマイチという判断です。

楽天経済圏も改悪が進んで「お得過ぎた」からダウングレードしたものの、他の経済圏と比べて「お得」という状況は変わりありません。

一時期、楽天経済圏の住人と言っている私も、他経済圏と併用して良いところ取りを模索した時期がありました。

しかし、実際にやってみて、その管理コストを痛感。

楽天経済圏にまとめてしまうのが最適解では?と考え直しました。

楽天経済圏活用の始め方まとめ

こちらで紹介した攻略法を実践すると

- 楽天ポイントが年間6万ポイント貯まる

- 貯まった楽天ポイントを使い切る

(=家計をきっちり6万円節約できる)

を再現できるのではないでしょうか。

年間6万ポイントの内訳モデルは下記の通りです。

| 項目 | 買いまわり1回または月々の獲得ポイント | 年間の獲得ポイント |

|---|---|---|

| SPU | SPU10倍で1回5,000 | 20,000 |

| お買い物マラソン | 10店舗買いまわりで1回5,000 | 20,000 |

| 5と0のつく日 | 1回500 | 2,000 |

| 39ショップキャンペーン | 1回500 | 2,000 |

| 各店のポイントアップ | 1回1,000 | 4,000 |

| クレカ積立 | 月5万円の積立で250 | 3,000 |

| 楽天キャッシュ積立 | 月5万円の積立で250 | 3,000 |

| 街で楽天ペイ支払い | 月2万円の利用で200 | 2,400 |

| 楽天カードクレジット決済 | 月2万円の利用で200 | 2,400 |

| 楽天ポイントカード提示 | 月100 | 1,200 |

| 合計 | 60,000 |

住民税や保険料が源泉徴収されるサラリーマンの読者が多いと考え、楽天ペイでの住民税や保険料の支払いを内訳モデルへ含めませんでした。

ポイントがただ貯まるだけでなくきっちり使えることで、節約できている実感を持てると思います。

そして「仕組みで倹約するってこういうことか」と体感いただけるはず。

- 楽天モバイル

- 楽天モバイル「最強プラン」へ乗り換える

- 楽天モバイルキャリア決済を利用する

- 楽天証券

- 投資信託をキャッシュレスで積み立てる

- 楽天ポイントコースとマネーブリッジを設定する

- ポイント投資する

- 楽天銀行

- 残高100万円を預金する

- 楽天カード利用代金の引落口座にする

- 給与の受取口座にする

- 楽天カード

- 支払い方法を楽天カードに一本化する

- 利用代金をポイントで支払う

- 必要に応じて2枚目を作る

- 楽天市場

- 楽天スーパーセールでまとめ買いする

- 楽天ふるさと納税で寄付する

- 楽天ペイ

- 期間限定ポイントを失効前に使い切る

- 税金や保険料を支払う

こちらでは、ざっくりとした年間6万ポイントを獲得できる楽天経済圏の始め方を紹介しました。

「楽天経済圏の歩き方」では、テーマを絞ってもう少し深掘った攻略法も紹介しています。

それらには、月10万円積み立てるヒントや年間10万ポイントが貯まるヒントが込められています!

自身のポイ活を振り返る機会にご活用ください。

さらに倹約にとどまらず、その後の資産形成についても発信予定です。

今後も「楽天経済圏の歩き方」の更新を楽しみにしていただけると嬉しいです。

最後まで読んでいただきありがとうございます!

みなさんにとって有益な情報をお届けできるよう頑張ります。

ご意見・ご感想をコメントでお寄せいただけると嬉しいです。

ご相談・ご質問・リクエストも大歓迎です!

可能な範囲でお答えします。